文源/物流指闻(ID:wuliuzhiwen);作者/叶帅。

2020年的开局,有点艰难。

突如其来的疫情,让全国“暂停”。如今国内疫情逐渐控制,海外开始蔓延,资本市场随之跌跌不休。即使如此,快递行业的竞争也未停止,最新消息显示:作为全国快递市场行情的“风向标”,义乌正开始新一轮的价格之争,单价跌破1元。

之前,菜鸟网络副总裁史苗在一次演讲中言道,“过去三五年不容易,但是接下来的三五年可能会更难。打打停停的日子可能过去了,以往价格战是打半年停半年,今年搞不好是打全年。”

如今,这一说法正在被验证,即使在疫情的阴霾之下。

主流观点认为,对标美日快递业,中国快递行业必将从龙头竞争走向寡头垄断格局。那么,我们就从中国快递行业的龙头企业切入,看看当下背景下,快递行业格局有哪些变化?快递企业又在如何突围?

01

成绩单下的暗流:第一阵营格局分化

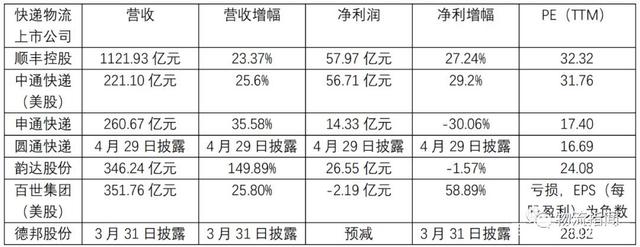

3月17日早间,中通快递发布2019年第四季及全年业绩。至此,除圆通速递、德邦快递外,顺丰控股、申通快递、韵达股份、百世集团2019年业绩基本全部出炉。

从业绩上看,顺丰2019年营业收入1121.93亿元,同比增长23.37%;归属上市公司股东净利润57.97亿元,同比增加27.24%;扣除非经常性损益后归属于上市公司股东的净利润42.08亿元,较上年同期增长20.78%。中通快递2019年营业收入同比增长25.6%至221.10亿元,全年净利润56.71亿元,较上年同期增长29.2%,调整后净利润为52.92亿元,同比增长26.0%。

综合来看,顺丰是收入最高的快递公司,而中通应该是最会赚钱的快递公司,可以说各自经营有道。不过,上述企业模式有所差别,统计口径也有所差异,相比财务数据,业务量的对比或许更有参考价值。

2014至2016年间,中通分别超越韵达、申通、圆通,成为快递行业业务量规模第一名,并保持至今。2019年11月12日,中通更是迎来了其当年的第100亿件快递,成为全球第一家达此成就的快递企业。纵观中通2019年全年业绩:全年完成业务量达到了121.2亿件,同比增长42.2%,不仅超出行业平均增速16.9个百分点,而且高出第二名韵达21亿件,行业地位进一步稳固,市场份额也较去年扩大了2.3个百分点,达到了19.1%。

顺丰方面,自从2019年5月,推出特惠专配产品之后,其单月业务件量持续攀升,2019年11月至2020年1月,单月业务件量也均达到5亿票以上。尤其是“春节月”,受到突发的疫情事件影响,顺丰单月实现业务量同比增超4成。而申通、圆通、百世则是以价换量,竞争胶着。

业绩反映在资本市场上,表现在股价与市值走向的变化。目前顺丰市值1890.21亿元,位居第一;中通快递的市值196.43亿美元,位居第二,超过了韵达(631.82亿元)、圆通(333.43亿元)、申通(266.21亿元)、百世(18.06亿美元)市值总和。而且,中通快递股价2019年强势上涨45.2%,领跑快递股。

综合来看,快递行业在从自由竞争走向龙头竞争,继而向寡头竞争迈进发过程中,二三线快递不断淘汰,更多的市场份额集中第一梯队,但即使是在第一梯队当中,也正在“价格战”中,逐渐走向分化。

02

价格战的本质:规模与效率之争

对于“价格战”,不少人,尤其是行业亲历者,持着虽反对但不得不接受的态度。但理性看,“价格战”也是市场竞争的必然结果,对于一场淘汰赛,它是最直接也最有效的衡量标准。

物流快递业是规模性行业,马太效应明显,强者越强,弱者越弱,直至淘汰——2019年,青旅、国通、如风达、亚风快运等或业务陷入停摆或被强制摘牌等,本质上持续下行的单价是推动这些公司加快离场的主要原因。反观中通快递,为何越做越大?其中一个原因就在于控制成本,做大规模。

快递业务成本构成主要由面单成本、派送成本、中转成本三大部分组成。随着电子面单的普及,目前快递业务的成本主要集中在中转成本和派送成本方面。由于目前相关企业还未公布最新的成本情况,根据2018年的材料,我们可以得出以下排名。面单成本:韵达<圆通<申通<中通;转运成本:中通<韵达<申通<圆通,操作成本:中通<韵达<圆通<申通。

资料图 来源:华创证券

而从中通快递2019年第四季及全年业绩看,其相关成本又有所下降。

2019年全年营业成本同比增长26.5%至154.89亿元。扣除跨境业务影响后,单票成本为1.18元,同比下降8.7%。

2019年全年运输成本为74.66亿元,同比增长29.7%。全年单票运输成本下降8.8%至0.62元。

2019年全年分拨中心运营成本为41.09亿元,同比增长28.5%。全年单票分拨成本下降9.6%至0.34元。

中通快递成本能低于同行的原因在于,其是加盟制快递企业中,拥有最多的自有场地、最大的自营车队和最多的自动化操作设备的企业。截至2019年12月31日,中通快递分布在全国的分拨中心共计91个,其中82个由中通自营,其余9个由加盟商联营。这使得中通更容易推广转运中心的自动化与智能化,从而有效地把控中转的效率和质量,提高了产能利用率,并从整体上降低单件中心操作成本。

中通快递的长途货运卡车数量逾7350辆,其中自有车辆数量逾6450辆,其余近900辆卡车由桐庐通泽运输公司运营,而桐庐通泽也是一家与中通独家合作的汽运公司,而且中通部分员工拥有桐庐通泽76.6%的股权,两者互为相关方,因此中通的干线运输近乎自营。此外,其大车占比也不断提高,目前超过4650辆为车身长约15至17米的高运力牵引车。

得益于自有场地和自营车队,中通快递在干线运输和转运操作的效率提升上不断进行创新,同时不断提升内部管理水平。之前,中通快递在双十一期间通过重点利用甩挂(车头+车厢)模式,以及新材料的应用、专利车箱设计等种种措施使得运力倍增、成本降低。此外,从抽屉机到伸缩机,从动态秤到五面读码;从1.2m/秒的单层小件自动分拣到2.5m/秒的双层小件自动分拣,从大件人工矩阵到大件摆轮双边模组网带,等等一系列设备的投用均在提升着效率。

2019年,中通快递内部人士曾对外透露,“通过打造运营全流程的智能化、透明化、集约化,优化转运中心布局,大幅提高自动化程度,大幅降低车辆运营成本,预计明年仍有5-8%的成本下降空间。”

资料图 中通快递单票运输成本与分拨成本变化

对于快递企业而言,基本上延续着“适当降价一更大市场份额一规模效应一成本壁垒”成长路径,而这一路经成本的基础在于成本的持续优化,效率的不断提升,从而使得企业即使是在价格战愈演愈烈的情况下,依然具备较强的盈利能力。正如赖梅松接受媒体采访时所说,“单纯从体量上来讲,中国快递业已经全球领先。而身处行业中的我们,更需要不断打磨业务,持续锻造实力,通过规模化手段,去实现行业的整合以及社会资源效率的最大化。”

对于竞争依然激烈的快递行业而言,成本领先战略仍是最有效的战略。从中通快递2020年的重点方向看,其也正在巩固自身这一方向的竞争优势。

03

疫情下的韧性对比:直营VS加盟VS联邦

当下的疫情,对于快递行业的影响是显而易见的。根据国家邮政局数据:受新冠肺炎疫情影响,1-2月,全国快递服务企业业务量累计完成65.5亿件,同比下降10.1%;业务收入累计完成864.9亿元,同比下降8.7%。2月份,在行业全力推进复产复工的情况下,快递业务量实现了同比0.2%的上涨,达到了27.7亿件。

即使如此,相关机构依然认为疫情对于快递行业长期影响不大,甚至利好。

天风证券认为:疫情影响下,消费需求将被挤压至线上,快递相关需求将会旺盛,供给层面,当前人力紧张将在激励+操作规范化能够获得缓解,快递业务量受此次疫情的影响是较为正面的。另外,节后复工后,电商商家短期对快递网点的依赖性可能增强,网点间恶性竞争有望缓和,利于快递业价格的短期修复。

西部证券研究报告指出,因新冠疫情影响,快递板块或受益于网购渗透率进一步提升,需求有望得到驱动。此外,公路免收通行费利好快递企业,期间影响单票成本约9%,但具体业绩影响取决于后续疫情防控进展。

中金公司判断,达到完全复工仍需要一定时间,一季度快递公司业务量和盈利可能受到负面影响。政府有关部门积极出台免收增值税、高速公路免通行费、免收民航发展基金、社保减免等减税降费政策,对于快递公司成本端均为利好,具体程度仍需取决于执行情况。

而这也将使得中通快递等获得更多利好,原因如前文所述,其拥有着规模最大的自营车队。另外值得一提的是,中通快递复工进度进展显著,中通快递集团董事长赖梅松3月17日表示:截至到目前,湖北省以外的经营已基本恢复,市场份额也回到了疫情前的水平。

而其之所以能取得如此效果,一方面由于其采取了短期的应急措施,比如设立防疫基金,贴息免息支持网点等等,另一方面也在于其体制优势。中通在业内独创的“同建共享”机制,巧妙地捆绑了员工、加盟商与总部的利益,构建了强大的利益共同体,形成了既不同于直营也不同于加盟的联邦制模式。这种模式既可以使其获得直营模式的效率与服务,同时也具备了加盟模式的成本优势,并且避免了管理上的缺位。如同量子咨询所点评的:中通快递与其他通达系的加盟模式本质上的区别在于中通的联邦制类似于动车,每一个网点类似于动车的每一节车厢都在发力。

04

综述

无论是顺丰,还是中通,亦或者是第一梯队的其他企业,都在以快递为核心,不断扩展生态圈,顺丰的目标是打造综合性的物流平台,而中通也构建了快递、快运、国际、商业等等多个业务版块。但单就核心主业而言,2020年全年,整个行业竞争将加剧,疫情考验各家企业管理能力,短期内快递企业业绩承压;而从中长期看,激烈的市场竞争将加速行业出清,快递企业分化将加速,份额更加向头部企业其中,整个快递行业竞争格局将优化。

分化的本质是规模与运营效率的分化。顺丰在从“上”往“下”打,扩大业务量;中通凭借着基础设施、体制优势,加上优良的现金流(截至2019年12月31日,中通持有的现金及现金等价物、限制性现金以及短期投资总额为163.9亿元),也让其和同行比规模效益更明显,品牌溢价更突出,效率更高,成本更低,在接下来的淘汰赛中,已然抢到了竞争的高地。

一如花旗所点评的:预计中国快递公司中通快递(ZTO)的表现将继续强于同行业,并且相对竞争对手的优势将增强。尽管业内价格竞争激烈,中通快递的成本效率将帮助其脱颖而出并保持增长。该行表示,市场竞争实际上可能有助于中通快递进一步扩大其领先优势,并很快成为明显的胜出者。